投資資訊

預期一致,企業(yè)出貨意愿增強!碳酸鋰中長期易跌難漲發(fā)布時間:2023-08-24 來源:新浪財經(jīng)

自8月7日開始,碳酸鋰期貨價格經(jīng)歷了一輪大幅回調行情,近期期貨盤面開始小幅反彈,現(xiàn)貨端也出現(xiàn)企穩(wěn)跡象。市場人士認為,當前碳酸鋰消費端沒有出現(xiàn)太大變化,后續(xù)價格將逐漸趨穩(wěn)。產(chǎn)業(yè)人士表示,由于碳酸鋰期貨上市時間不長,需要一個成長過程,產(chǎn)業(yè)鏈企業(yè)應利用好碳酸鋰期貨及期權工具,積極擁抱新市場格局,謀求穩(wěn)定而長遠的發(fā)展。

警惕過度一致性預期下的潛在風險

張若怡

自8月7日開始,碳酸鋰期貨價格經(jīng)歷了一輪大幅下調行情,兩周內盤面整體下跌幅度超15%,本周期貨盤面維持振蕩格局,現(xiàn)貨端也已有企穩(wěn)跡象。截至8月23日,碳酸鋰期貨主力合約LC2401收于200000元/噸?,F(xiàn)貨方面,SMM電池級碳酸鋰現(xiàn)貨均價225000元/噸,較上周下跌7.79%;工業(yè)級碳酸鋰均價211000元/噸,較上周下跌8.66%。目前電池級碳酸鋰和工業(yè)級碳酸鋰價差維持在14000元/噸。

1.部分外采企業(yè)成本倒掛

從礦端的情況看,目前已有部分鋰輝石外采企業(yè)出現(xiàn)成本倒掛現(xiàn)象,因此多數(shù)上游鹽廠僅剛需采購。近日部分選礦廠希望以低于市場價的價格從國內港口收貨,但持貨方價格已經(jīng)接近進口成本,港口挺價情緒偏強。流通的云母現(xiàn)貨以及臨單成交量依舊偏少,鋰鹽廠原料采購壓價但礦端持續(xù)挺價。目前6%鋰輝石精礦CIF均價繼續(xù)回落至3340美元/噸,較上周下降75美元/噸;鋰云母(Li2O:1.5%—2%)均價下降10%至3600元/噸,Li2O:2%—2.5%品位均價5500元/噸,較上周下降9.84%。

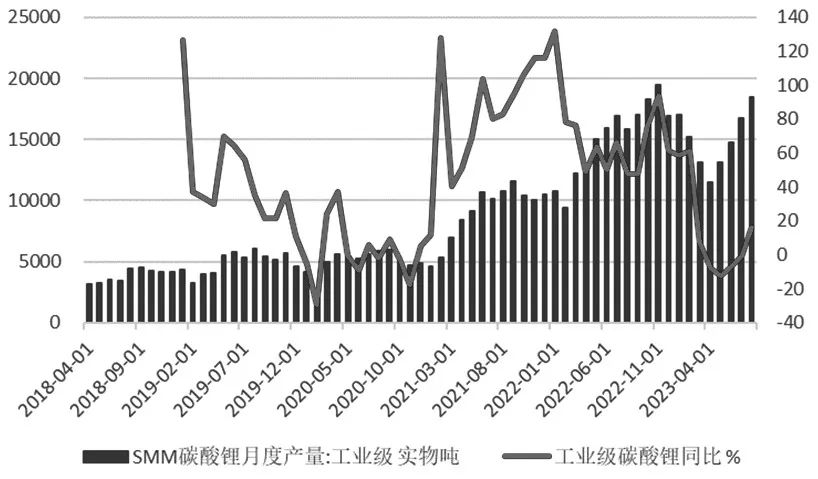

碳酸鋰產(chǎn)量整體維持平穩(wěn)增長,上游產(chǎn)線投產(chǎn)持續(xù)推進。伴隨碳酸鋰價格持續(xù)下跌,近期江西云母有小幅減產(chǎn)預期,但短期影響不大,供應整體仍充足。SMM統(tǒng)計數(shù)據(jù)顯示,截至當前,8月碳酸鋰月度產(chǎn)量共計46701噸,較上月增加1387噸,同比增長56.16%。其中,電池級碳酸鋰產(chǎn)量28249噸,較上月減少292噸,同比增長101.3%;工業(yè)級碳酸鋰產(chǎn)量18452噸,較上月增加1679噸,同比增加16.25%。

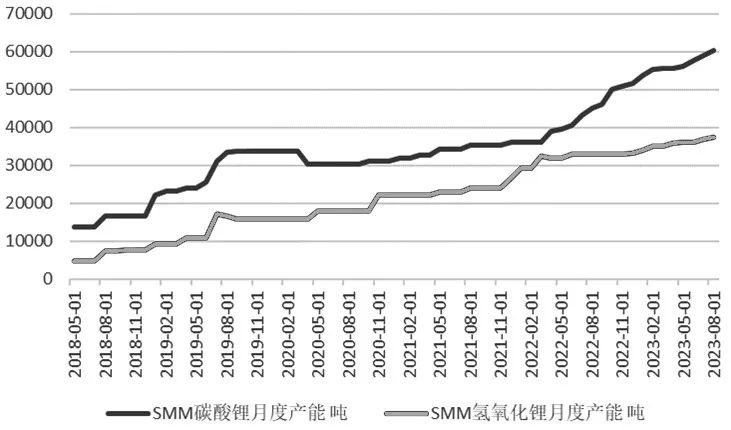

產(chǎn)能方面,SMM統(tǒng)計數(shù)據(jù)顯示,8月碳酸鋰月度產(chǎn)能6.02萬噸,較上月提升2.06%;月度開工率61%,較上月小幅提升1%。上游碳酸鋰投產(chǎn)量中樞已經(jīng)明顯上移,在前兩年鋰價大幅增長的背景下,鋰鹽廠擴產(chǎn)速度較快。從去年開始碳酸鋰產(chǎn)能已明顯釋放,今年上半年碳酸鋰月度產(chǎn)能均在5萬噸以上,且逐月增長,較去年4.2萬噸的月度產(chǎn)能均值明顯增加。預計今年下半年碳酸鋰整體產(chǎn)能和開工率將繼續(xù)保持回升態(tài)勢。

圖為碳酸鋰月度產(chǎn)量

圖為碳酸鋰月度產(chǎn)能投放情況

2.庫存更多累積在上游

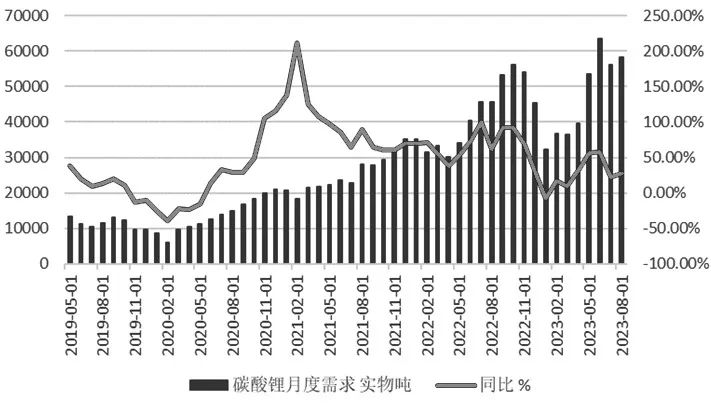

數(shù)據(jù)顯示,碳酸鋰月度需求量持續(xù)下滑,目前需求比較弱。電芯需求不足使得材料廠訂單減量,現(xiàn)貨市場對后市需求改善的信心不足,現(xiàn)貨成交清淡。8月碳酸鋰月度需求量為58232.07噸,較上月減少2643噸,環(huán)比減少4.34%。8月三元材料產(chǎn)量55017噸,環(huán)比減少3.42%,同比減少6.11%;磷酸鐵鋰月度產(chǎn)量133450噸,環(huán)比減少3.9%,同比增長47.5%;鈷酸鋰月度產(chǎn)量6398噸,環(huán)比減少4%,同比增長13%;錳酸鋰月度產(chǎn)量7526噸,環(huán)比減少25.28%,同比增長31.65%。三元產(chǎn)量有所下滑,產(chǎn)量增速比較平穩(wěn),與碳酸鋰消費量的增長相對應,終端需求向上傳導,正極材料整體生產(chǎn)和訂單采購都有所增加,中高鎳三元的產(chǎn)量增量相對更大。目前電芯需求較弱,向上傳導至材料端訂單減量,鐵鋰有一定減產(chǎn),儲能市場需求穩(wěn)定提升,整體好于動力電池需求。數(shù)碼市場和小動力市場需求不及預期,鈷酸鋰和錳酸鋰產(chǎn)量小幅下滑。

從下游終端需求看,目前新能源銷售市場數(shù)據(jù)持續(xù)強勁,終端消費數(shù)據(jù)仍偏樂觀,整體未受電芯方面的影響。據(jù)乘聯(lián)會數(shù)據(jù),7月中國新能源乘用車批發(fā)銷量達到73.7萬輛,同比增長30.7%,環(huán)比下降3.1%,1—7月累計批發(fā)427.9萬輛,同比增長41.2%;新能源車市場零售64.1萬輛,同比增長31.9%,環(huán)比下降3.6%,2023年以來累計零售372.5萬輛,同比增長36.3%。7月新能源車國內零售滲透率36.1%,較去年同期26.8%的滲透率提升9.3%。

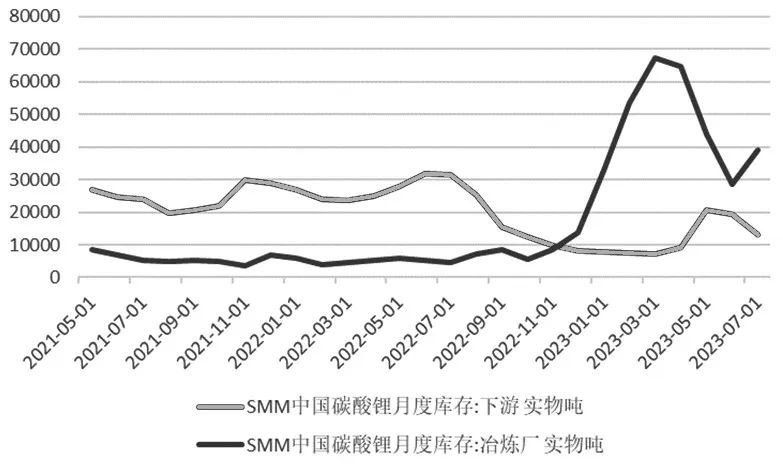

目前碳酸鋰整體庫存水平相對仍比較高,下游庫存確有消化,但電芯需求不足,鐵鋰廠訂單大幅減量,本輪下游剛需補庫幅度較低,前期市場期待的短期剛需補庫驅動逐步證偽。SMM統(tǒng)計數(shù)據(jù)顯示,7月樣本月度總庫存為52260噸,其中樣本冶煉廠庫存為39172噸,樣本正極材料廠庫存為13088噸。

圖為碳酸鋰需求情況

圖為碳酸鋰庫存結構

3.后市行情展望

短期而言,當前碳酸鋰基本面邏輯并未發(fā)生實質性變化,現(xiàn)貨端市場情緒出現(xiàn)小幅改善,但市場交投表現(xiàn)仍較清淡。由于暫時沒有看到明顯的多頭驅動,短期反彈的預期不足。經(jīng)過一輪大幅下探后,目前盤面價格已經(jīng)反映大部分悲觀預期,下方空間有限,繼續(xù)單邊做空的安全墊不高。后續(xù)可關注9月下游排產(chǎn)進度和上游江西的減產(chǎn)情況,短期建議觀望為主。

中期看,市場對遠期階段性供給過剩的預期比較一致。今年以來,上游投產(chǎn)持續(xù)推進,預計2023年碳酸鋰產(chǎn)能增量約30萬噸。今年上半年,受新能源政策退坡和宏觀經(jīng)濟因素影響,新能源汽車需求較弱,下半年新能源汽車免稅政策延續(xù),再加上新政的出臺,碳酸鋰需求或有一定回升。根據(jù)乘聯(lián)會預測,今年新能源汽車總銷量為850萬輛,同比增長23%,相比于去年93%的增速明顯放緩,目前下游鐵鋰廠反饋有產(chǎn)能過?,F(xiàn)象。雖然中期看,基本面仍支持行情偏空思路,但核心邏輯在于階段性供給過剩,投資者可關注三季度礦端實際投產(chǎn)進度,上游實際產(chǎn)量釋放有較多不確定因素,而且非洲礦端數(shù)據(jù)透明度較低,可能出現(xiàn)偏差,警惕過度一致性預期下的潛在風險。(作者期貨投資咨詢證編號Z0013119)

現(xiàn)貨價格暫時企穩(wěn) 企業(yè)出貨意愿增強

“與去年年中至今年年初那輪下跌相比,本輪下跌呈現(xiàn)出幅度小、時間短、影響小的特點?!睒I(yè)內人士分析指出,本輪下跌,碳酸鋰消費端沒有出現(xiàn)太大變化,后續(xù)價格也將逐漸平穩(wěn)。

當前看,現(xiàn)貨價格在200000元/噸關口上方趨穩(wěn),期貨盤面也呈現(xiàn)出一定程度的抗跌態(tài)勢?!?月15日,碳酸鋰期貨主力合約LC2401創(chuàng)前一輪調整新低192050元/噸。此后盡管現(xiàn)貨價格進一步回落,不斷向期貨盤面靠攏,但盤面承壓有限,基差從最高點(上市第二個交易日)的80000元/噸附近進一步收窄至20000元/噸左右。”方正中期期貨分析師魏朝明認為,目前碳酸鋰期貨價格振蕩回升的態(tài)勢并未被逆轉。

“過去幾個交易日,碳酸鋰期貨合約接連呈現(xiàn)企穩(wěn)振蕩、反彈、沖高回落、探底回升走勢,當前,預計碳酸鋰價格已經(jīng)達到階段性底部,但反彈空間并不大?!敝行沤ㄍ镀谪浄治鰩煆埦S鑫認為,自上周期貨價格經(jīng)歷連續(xù)底部振蕩,出現(xiàn)企穩(wěn)信號后,多家機構反映上周末現(xiàn)貨采購情緒回暖,這是中下游存在剛性需求的體現(xiàn)。此外,此前市場上流傳的減產(chǎn)或捂貨挺價行為則是供給端面臨浮虧時的主動調整行為。以上因素都有助于市場企穩(wěn),且可能是本周一出現(xiàn)較大幅度反彈的原因之一。

據(jù)期貨日報記者了解,對于近期碳酸鋰價格的階段性走低,鋰鹽廠商也并未像年初那般過于焦慮。記者從江西宜春多家碳酸鋰生產(chǎn)企業(yè)了解到,目前雖然下游拿貨積極性確實不高,但各家企業(yè)銷售都在正常進行,當?shù)卮蟛糠制髽I(yè)正常排產(chǎn),開工率高者達到80%?!拔覀児S8月訂單略少于7月(估計減少10%左右),但目前總體來說,出貨保持穩(wěn)定,銷售情況還不錯?!睂τ谔妓徜噧r格的再次下探,江西一家鋰鹽廠商銷售負責人表示,因為企業(yè)建成產(chǎn)能并不大,目前開工接近滿負荷,且高溫對他們的生產(chǎn)影響不大。

不過,據(jù)了解,現(xiàn)貨價格持續(xù)下跌加劇了下游的觀望情緒,需要外購原料的鋰鹽廠希望趁著還有利潤時快速出貨。一位從事鋰礦貿易的銷售人員告訴記者,近期,在鋰礦廠面臨碳酸鋰價格下行和資金周轉壓力的背景下,部分礦廠開始低價出售精粉,市場甚至出現(xiàn)了鋰精礦價格低于原礦的情況。“有自有礦產(chǎn)的企業(yè)維持正常生產(chǎn),但需要外購原料的鋰鹽廠已經(jīng)出現(xiàn)成本倒掛。”上述銷售人員表示,在下游需求暫未看到明顯改善的情況下,供應量增加對市場心態(tài)影響較大,導致部分廠家開始選擇低價拋售。他認為,碳酸鋰現(xiàn)貨價格跌破 200000元/噸后,可能會使部分小型工廠被迫停產(chǎn)。

一位剛從宜春調研回來的業(yè)內人士告訴記者,江西地區(qū)廠商成本差異較大,這主要取決于礦石成本及品位,部分大廠自有高品位云母礦,生產(chǎn)成本在30000—50000元/噸,而一些外購低品位云母企業(yè)的生產(chǎn)成本可能在200000元/噸以上,目前的碳酸鋰價格已經(jīng)接近部分小型鋰鹽廠的生產(chǎn)成本。青海地區(qū)的生產(chǎn)成本普遍在40000—50000元/噸,進口鋰輝石邊際成本在250000元/噸左右,一體化成本在100000—150000元/噸之間?!澳壳扒闆r下,我們參考的成本支撐在150000—180000元/噸?!鄙鲜鰳I(yè)內人士表示。

值得關注的是,目前鋰鹽廠商已變得更加理性,大多數(shù)廠商不再盲目追求價格上漲。據(jù)上述業(yè)內人士透露,鑒于當前報價仍有利潤空間,根據(jù)對不同企業(yè)實際走貨情況的觀察可知,當前碳酸鋰生產(chǎn)企業(yè)均在能力范圍內加快出貨速度,以防止短期價格下行影響利潤水平?!疤妓徜噧r格很難再迎來大幅上漲了,只要還有利潤空間,我們就會及時出貨,盡量把庫存水平降低?!庇袖圎}廠商負責人也向記者表示,近期市場上碳酸鋰供應量會迎來增長,為避免積壓庫存,只要價格合適,他們都會選擇快速出貨。

從基本面看,據(jù)相關資訊公司預測,目前主流鋰鹽廠多維持正常生產(chǎn),部分企業(yè)受純堿廠商檢修影響,生產(chǎn)或受限。整體看,碳酸鋰處于季節(jié)性供應旺季,貨源相對充裕。但需求則相對偏弱,目前結構性供應過剩情況依然沒有緩解,市場觀望情緒較濃,下游僅維持剛需少量采購,新單成交乏量。庫存方面,由于近期碳酸鋰價格持續(xù)下跌,下游減少原料備貨,庫存多集中在冶煉廠。冶煉廠以供應老客戶訂單為主,因交付長協(xié)訂單,青海地區(qū)出貨量有所增加,庫存壓力略有緩解。雖部分下游逢低采購,但散單成交量仍有限。在短期供需錯配格局下,碳酸鋰庫存仍處于高位。

長期看,對于碳酸鋰價格,市場普遍維持看空態(tài)度?!?022年新能源汽車產(chǎn)業(yè)出人意料地爆發(fā)式增長,打破了鋰資源供需的平衡局面。當時市場緊俏,大家恐慌式搶貨囤貨,是造成鋰價上一輪上漲的主要原因?!闭驿囇芯縿?chuàng)始人兼總裁墨柯認為,2023年碳酸鋰市場將呈現(xiàn)供大于求的局面,價格仍有持續(xù)走低的空間。同時,鈉電、錳鐵鋰等新電池技術出現(xiàn),也將在一定程度上降低企業(yè)的碳酸鋰用量。未來,碳酸鋰價格很可能進入新一輪持續(xù)下行的通道。

“當前,碳酸鋰供給過剩壓力是增大的,邊際成本是下移的,這是碳酸鋰價格始終難以突破下行通道的根本原因。當前價格的短暫企穩(wěn),是在旺季將至背景下,中下游采購需求的支撐,主動去庫狀態(tài)無法長期保持。此外,上游價格跌勢滯后于鋰鹽,尤其是進口礦,導致部分企業(yè)處在虧損狀態(tài),市場存在調整的需求?!睆埦S鑫認為,昨日碳酸鋰的期價走勢,有一些再次探底的意味?!霸绫P期貨價格在拋售壓力下跳水,后持續(xù)振蕩反彈,意味著市場的承接能力尚可,做空的力量不足,繼續(xù)向下打壓的空間也有限?!睆埦S鑫表示,總體看,他仍維持碳酸鋰價格階段性企穩(wěn)的判斷,預計現(xiàn)貨價格繼續(xù)橫盤運行,期貨價格在底部區(qū)間振蕩,中長期依舊是易跌難漲的格局。

期貨日報記者注意到,在市場對未來價格走勢的看法幾乎一致的情況下,產(chǎn)業(yè)企業(yè)也在積極擁抱期貨,期望通過期貨工具來做好風險管理?!捌谪浭袌霰旧砭哂袃r格發(fā)現(xiàn)和套期保值功能,對于產(chǎn)業(yè)鏈企業(yè)而言,碳酸鋰期貨是一個很好的風險管理工具?!币患覐氖落嚨V貿易的企業(yè)負責人認為,當前碳酸鋰期貨上市交易時間還不長,需要一個成長過程,而一個期貨產(chǎn)品要走向成熟,需要更多產(chǎn)業(yè)鏈企業(yè)參與。該負責人建議,碳酸鋰產(chǎn)業(yè)鏈企業(yè)若想合理對沖市場價格波動風險,應利用好碳酸鋰期貨及期權工具,積極擁抱新市場格局,謀求穩(wěn)定而長遠的發(fā)展。