投資資訊

美聯(lián)儲會議紀要偏鷹:警告重大通脹上行風險,兩人支持7月不加息,不再預(yù)計今年衰退發(fā)布時間:2023-08-17 來源:新浪財經(jīng)

紀要顯示,大多數(shù)決策者仍認為通脹有重大的上行風險,可能因此需進一步加息;多人認為即使降息時也未必停止縮表;幾乎所有決策者認為7月適合加息25個基點,兩人支持保持利率不變?!靶旅缆?lián)儲通訊社”稱,部分官員注意到加息太高的風險,聯(lián)儲對加息更謹慎。紀要顯示,聯(lián)儲官員認為,決策取決于所有數(shù)據(jù),未來幾個月的數(shù)據(jù)對判斷可能新增緊縮的程度很有價值;聯(lián)儲工作人員不再預(yù)計今年經(jīng)濟會輕度衰退,預(yù)計2025年P(guān)CE通脹降至2.2%,稱通脹預(yù)測有上行風險;與會者強調(diào)通脹高得不可接受,需進一步的通脹下降證據(jù),警惕銀行信貸收緊影響可能比預(yù)期大。

美東時間8月16日周三公布美聯(lián)儲會議紀要顯示,最近一次美聯(lián)儲會議上,聯(lián)儲決策者警告通脹還有較高的上行風險,可能迫使他們進一步加息。不過,聯(lián)儲工作人員對經(jīng)濟的評估更為樂觀,不再預(yù)計今年會發(fā)生衰退。

此外,同6月會議一樣,盡管7月的最近一次美聯(lián)儲會議投票結(jié)果一致,會議紀要仍暴露了決策層對加息的分歧,顯示有少數(shù)官員并不贊成加息。被視為“美聯(lián)儲喉舌”、有“新美聯(lián)儲通訊社”之稱的記者Nick Timiraos評論稱,雖然大多數(shù)官員支持上月加息,但部分聯(lián)儲官員發(fā)現(xiàn)加息可能太高的風險增加,凸顯了聯(lián)儲對進一步加息越來越謹慎。

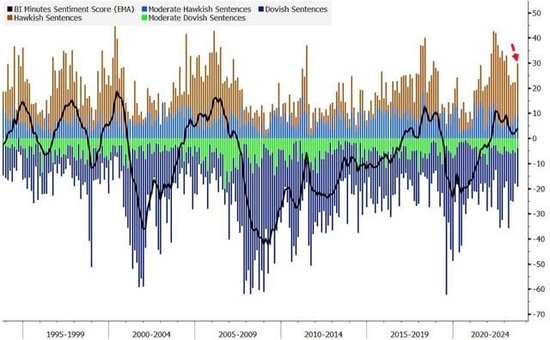

媒體評論稱,相比6月的前次紀要,本次會議紀要更鷹派。紀要中,鴿派傾向語句數(shù)量大致保持不變,而鷹派的語句為今年1月以來最多。

大多數(shù)決策者仍認為通脹有重大的上行風險 可能因此需進一步加息

本次會議紀要顯示,7月會議上,在風險管理方面,與會者討論了多種可能影響未來決策時的考慮因素。紀要寫道:

由于通脹仍遠高于聯(lián)儲的長期目標,勞動力市場仍緊張,大多數(shù)(most)與會者繼續(xù)認為通脹有重大的上行風險,這可能需要貨幣政策進一步緊縮。

部分(some)與會者認為,即便經(jīng)濟活動有韌性,勞動力市場仍強勁,也依然存在經(jīng)濟活動的下行風險,以及失業(yè)率的上行風險,這些還包括了金融環(huán)境對宏觀經(jīng)濟的影響比預(yù)期大的可能性。

多名(A number of )與會者判斷,因為貨幣政策立場已處于限制性區(qū)間,美聯(lián)儲實現(xiàn)通脹目標就存在兩方面風險,一方面是緊縮過度的風險,另一方面是緊縮不足的風險,關(guān)鍵是決策要在這兩種風險中取得平衡。

多人認為即使降息時也未必停止縮表

7月的會議聲明中,美聯(lián)儲對縮減資產(chǎn)負債表規(guī)模(縮表)行動的表述和此前多次會議一樣保持不變,稱按原計劃進行。在7月會后的發(fā)布會上,美聯(lián)儲主席鮑威爾稱, 利率調(diào)整和縮表是獨立的,美聯(lián)儲可能在縮表的同時降息。

本次會議紀要顯示,在討論政策前景時,所有與會者都認為,適合繼續(xù)按照先前宣布的計劃繼續(xù)縮表的過程。緊接著紀要寫道,多人認為,美聯(lián)儲降息時也未必停止縮表:

多名(A number of)與會者指出,當(FOMC)委員會最終開始降低聯(lián)邦基金利率的目標區(qū)間時,縮表不一定會結(jié)束。

幾乎所有決策者認為7月適合加息25基點 幾人支持利率保持不變

7月的美聯(lián)儲會議如市場所料宣布加息25個基點,會后聲明顯示,當時美聯(lián)儲貨幣政策委員會FOMC的全體投票委員一致贊成這樣行動。

而本周三的會議紀要中,“幾乎所有”(almost all)與會者都判定,適合7月會議加息25個基點。與會者指出,此舉將讓貨幣政策的立場進一步處于對經(jīng)濟有限制性的區(qū)域,有利于減少經(jīng)濟內(nèi)的供需失衡和幫助恢復(fù)價格穩(wěn)定。緊接著,紀要寫道:

“兩名(A couple of)與會者表示,他們贊成保持聯(lián)邦基金的目標區(qū)間不變,或者他們本可以支持這樣的提議。他們判斷,此次維持目前的限制程度可能會使(FOMC)委員會的目標取得進一步進展,同時使委員會有時間進一步評估這一進展?!?/span>

6月會后公布的利率前景指引點陣圖顯示,共12人、在提供利率預(yù)期所有人中占三分之二的聯(lián)儲官員預(yù)計,今年利率高于5.5%、意味著6月以后今年內(nèi)至少有兩次加息25基點。7月會議提到兩人支持按兵不動,人數(shù)只占利率決策總?cè)藬?shù)18人的11%。

決策取決于所有數(shù)據(jù) 未來幾個月的數(shù)據(jù)對判斷可能新增緊縮的程度很有價值

7月的美聯(lián)儲會議聲明并未排除未來還要加息的可能性,對后續(xù)行動敞開大門。相比6月會后聲明,7月最大的變動是,在利率指引方面,稱將繼續(xù)評估新信息及其對貨幣政策影響。

6月的上次會議紀要顯示,在討論貨幣政策前景時,幾乎所有(Almost all)與會者都在展望經(jīng)濟時判斷,適合今年內(nèi)進一步加息。

本次會議紀要中,討論政策前景時并未提及上述加息的判斷,而是凸顯了美聯(lián)儲決策者對未來數(shù)據(jù)的重視,重申未來決策取決于所有數(shù)據(jù),并新增提及,對于判斷可能適合進一步緊縮的程度,數(shù)據(jù)很有價值。紀要寫道,

所有與會者都繼續(xù)認定,為了讓通脹在一段時間內(nèi)達到美聯(lián)儲的目標,關(guān)鍵是貨幣政策立場要有足夠的限制性。他們指出,經(jīng)濟前景仍很不確定。他們一致認為,今后的會議決策應(yīng)取決于所有的未來信息,及其對經(jīng)濟前景和風險平衡的影響。

與會者預(yù)計,未來幾個月到來的數(shù)據(jù)將幫助澄清通脹下降的持續(xù)程度,以及產(chǎn)品和勞動力市場達到更好的供需平衡的程度。在確定可能適合讓通脹隨著時間推移回到2%而額外緊縮的程度方面,這種信息很有價值。

在溝通方面,上次紀要稱,與會者強調(diào)了,向公眾傳達聯(lián)儲政策依賴數(shù)據(jù)這一方式的重要性。而本次稱,與會者還強調(diào),盡可能清晰溝通聯(lián)儲政策依賴數(shù)據(jù)這種方式的重要性,以及堅定致力于讓通脹降至2%的重要性。

工作人員不再預(yù)計今年經(jīng)濟會輕度衰退 2025年P(guān)CE通脹料降至2.2% 通脹預(yù)測有上行風險

6月的上次會議紀要顯示,美聯(lián)儲的工作人員和3月及5月的前兩次會議一樣,仍預(yù)計今年將發(fā)生輕度的美國經(jīng)濟衰退,但6月時他們認為,避免衰退那種下滑的可能性幾乎和輕度衰退的可能性相當。

本次會議紀要顯示,7月聯(lián)儲工作人員的經(jīng)濟預(yù)測強于6月的預(yù)測水平。紀要寫道:

自3月中旬(美國)銀行業(yè)出現(xiàn)壓力以來,支出和實際活動的指標都強于預(yù)期。因此,工作人員不再判定經(jīng)濟將在年底前進入輕度衰退。但工作人員繼續(xù)預(yù)計,2024年和2025年的實際GDP增長將低于他們估計的潛在產(chǎn)出增長水平,導(dǎo)致失業(yè)率將較當前水平略有上升。

通脹方面,工作人員繼續(xù)預(yù)計今后幾年整體和核心PCE價格通脹會下降。很大一部分核心通脹的下降料將發(fā)生在今年下半年,前瞻指標顯示,房產(chǎn)服務(wù)價格上漲會放緩,剔除房產(chǎn)的核心服務(wù)價格與核心商品價格料將減速。隨著供需失衡持續(xù)緩解,明年通脹將進一步放緩。

工作人員預(yù)計,到2025年,整體PCE與核心PCE通脹都料將達到2.2%,核心通脹料將達2.3%,略高于聯(lián)儲目標2%。

工作人員指出,他們的實際經(jīng)濟活動基線預(yù)測有偏下行的風險,因聯(lián)儲必然會在通脹上升或通脹持久時增加緊縮,所以實際活動的基線預(yù)測構(gòu)成下行風險;鑒于高通脹可能持續(xù)的比預(yù)期久,或者可能發(fā)生供應(yīng)面的不利沖擊,他們的基線通脹預(yù)測有偏上行的風險。

強調(diào)通脹高得不可接受 需進一步的通脹下降證據(jù) 警惕銀行信貸收緊影響可能比預(yù)期大

紀要顯示,在評價經(jīng)濟時,與會者一致認為,經(jīng)濟活動一直在以溫和的速度擴張。勞動力市場仍然非常緊張,近幾個月就業(yè)增長強勁,失業(yè)率仍低,但持續(xù)有跡象表明,勞動力市場的供需正在取得更好的平衡。

與會者還指出,家庭和企業(yè)面臨的信用環(huán)境收緊是經(jīng)濟逆風的來源,可能會對經(jīng)濟活動、招聘和通脹造成壓力。然而,這些影響的程度依然不確定。

對于通脹,紀要寫道,雖然通脹自去年年中以來有所緩和,但還遠高于FOMC的長期目標2%,與會者仍然堅定地致力于將通脹率降至2%。與會者強調(diào),通脹仍高得不可接受,需要進一步的證據(jù),讓他們有信心通脹顯然處于回到2%這一目標的正軌。

多名(several)與會者認為,在住房以外的核心服務(wù)價格方面,尚未明顯出現(xiàn)大幅的通脹下降壓力。

在討論通脹上行風險時,與會者提到包括最近的供應(yīng)鏈好轉(zhuǎn)、大宗商品價格下跌的趨勢未能持續(xù)、總需求未能放慢到足夠恢復(fù)價格穩(wěn)定的地步、高企的通脹可能更持久、或者通脹預(yù)期脫鉤。

在經(jīng)濟活動和通脹的下行風險方面,與會者考慮到,累積的貨幣緊縮可能導(dǎo)致經(jīng)濟放緩程度超出預(yù)期,以及銀行信貸環(huán)境收緊的影響可能比預(yù)期的大。

與會者繼續(xù)認為,為了讓總供給和總需求達到更好的平衡,并且減輕通脹的壓力,讓通脹率能降至2%,需要一段時間內(nèi)實際GDP增長低于趨勢水平,并且勞動力市場有所疲軟。